Потребительские кредиты являются очень распространенными, граждане оформляют их для того, чтобы растянуть срок оплаты. Однако никто не застрахован от непредвиденных ситуаций, например банкротства, при котором лицо не имеет возможности платить по обязательствам. Отсюда и возникают банковские споры. Судебные споры с банками возникают чаще всего по потребительским кредитам.

Законодательство

Данную сферу правовых отношений регулирует Федеральный Закон от 21.12.2013 «О потребительском кредите (займе)». Статья 13 закрепляет положения о разрешении споров. Примечательно, что статьей 14 регулируются последствия нарушения сроков заемщиком.

Необходимо помнить, что согласно статье 196 ГК РФ срок, в который кредитная организация может подать в суд иск, составляет 3 года. Данный момент должник должен проверить сразу при подаче иска.

Досудебное урегулирование

На стадии досудебного урегулирования обычно пытаются урегулировать спор без судебного вмешательства. В основном проводятся различные встречи и переговоры со службами банка: финансовой, юридической, безопасности. На данном этапе все банки предлагают мировое соглашение и выбор погашения долга, например, его реструктуризация. Стоит отметить, что банковские споры лучше всего решать непосредственно с банком, без привлечения коллекторских агентств, так как мировые соглашения они не заключают.

Юристы советуют заемщикам, которые должны банку, решать все возникающие вопросы посредством судебной инстанции. Так как в процессе судопроизводства все равны, ни одна из сторон не сможет нарушить какие-либо нормы. Кроме того, всегда есть возможность выиграть судебный спор с банком.

Существует несколько характеров досудебного урегулирования:

- Добровольный.

- Узаконенный или принудительный.

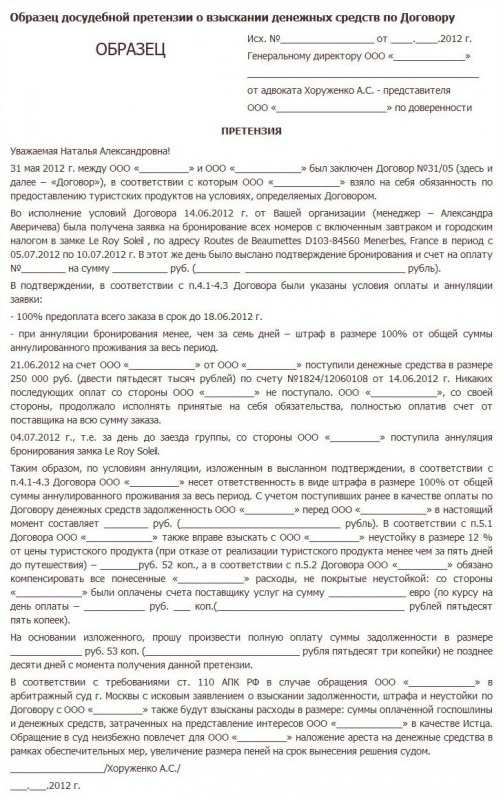

Процесс досудебного разрешения дела основывается на выдвижении претензии (либо требования). Разрешение судебных споров с банком посредством претензии предполагает и оплату долга по оговоренной стоимости. Сумма, которую нужно выплатить должна устраивать обе стороны.

Для претензии, так же как и возражения (приведенного ниже) не существует общепринятой и утвержденной законодательно формы, однако должна содержать определенную информацию, полностью раскрывающую ее суть, требования, а также предложения.

Споры с банками можно урегулировать, только если такую возможность предполагает договор. Если такой момент предполагается в исходном договоре, то стороны могут быстро решить дело без обращения в судебную инстанцию, что является несомненным плюсом заключения такого документа.

Начало судопроизводства

Кредитор обращается в суд только в крайнем случае, тогда, когда все меры приняты, а результата от них нет. Разбирательство в судебной инстанции (когда начался судебный спор с банком) является негативным моментом для банка, так как в случае проигрыша в банковском споре возможности возврата средств, затраченных на процесс нет.

При подаче искового заявления банк указывает все периоды и даты взимания платежей, которые необходимо сразу проверить, так как бывают ситуации, когда истец указывает их неправильно, благодаря чему можно выиграть процесс достаточно быстро, на ранних этапах.

Получение повестки

Судебные споры с банками начинаются с получения повестки. Однако гражданин должен внимательно изучить ее, потому что очень часто кредиторы рассылают похожий документ с целью ускорения выплат по займу. После ее получения лучшим вариантом будет явка в суд и ознакомление с материалами.

Повестка должна отвечать следующим требованиям:

- Заполнена по утвержденной форме 31.

- Наличие судебной печати.

- Раскрывать все необходимые данные о деле и сторонах.

- Содержать подпись секретаря суда.

Судебное представительство

При решении кредитора взыскивать долг посредством подачи иска и разбирательства в судебной инстанции, возникает вопрос: «Нужна ли ответчику юридическая помощь представителя в суде?». Стоит отметить, что помощь адвоката имеет определенные плюсы и минусы.

Плюсами являются:

- Снижения требований, содержащихся в иске, зачастую сведение их к минимуму.

- Составление необходимых документов, например, ходатайств.

- Ведение переговоров с кредитором.

- Полный анализ всех факторов, влияющих на процесс.

Этапы и содержание судебного процесса

На первом этапе собираются и подготавливаются необходимые для процесса документы. На данной стадии банк оформляет исковое заявление и подает его, до подачи иска кредитором судебное производство не может быть начато.

После принятия всех документов суд обязан проанализировать подлинность бумаг, а также основания, по которым подан иск. Если все предоставленные аргументы верны, то иск принимается и назначается день слушания по делу.

Первое проведенное заседание – предварительное. После него судебное производство может не продолжаться в случае, если истец (банк) согласится с поданным иском. Далее происходят основные слушания, в которых выясняются все детали.

Завершительным этапом банковского спора являются принятие решение, оглашение приговора, они относятся к резолютивной части.

Имущество с заемщика может взыскиваться в следующих случаях:

- Долг составляет 60% от общей суммы кредита. Только при таком условие возможен арест имущества.

- Арест заложенного жилья, которое является единственным имуществом гражданина является невозможным.

Как себя защитить

В случае если пришла судебная повестка из-за кредита в банке, нельзя ее игнорировать. До дня заседания стоит внимательно изучить имеющиеся материалы. Выносить информацию из судебной инстанции запрещено, однако время на изучение не ограничено.

Расчеты, которые выдвигает банк можно значительно снизить (с помощью кредитного адвоката), так как зачастую банки их завышают.

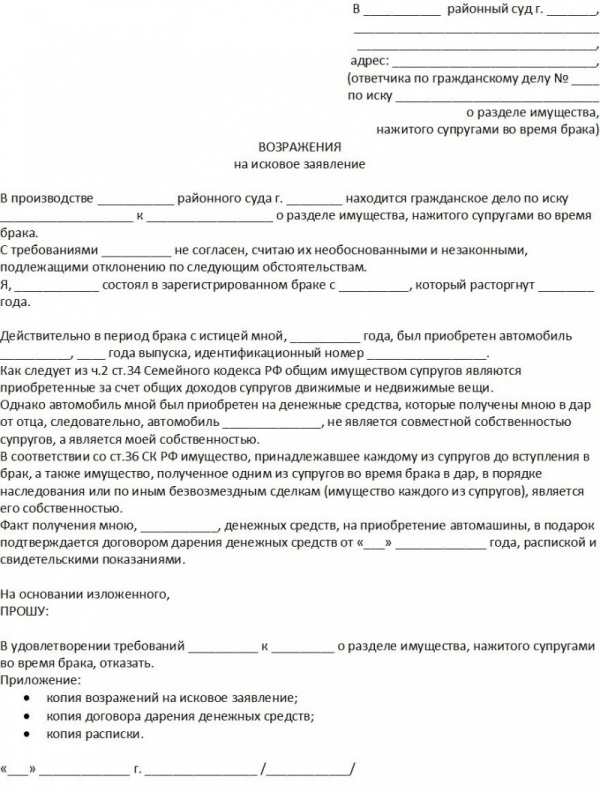

После изучения дела, гражданину следует составить возражение. Законодательство не закрепляет особой формы для возражения, однако необходимо правильно его заполнить, иначе суд будет вынужден его отклонить. Обычно бланк возражения есть в суде.

Пример возражения при банковском споре:

Гражданин, задолжавший банку, может также оформить ходатайство о том, что не может выплатить сумму и просить ее снизить.

Примеры судебной практики (потребительские кредиты и иные займы)

Стоит отметить, что существуют формальные и фактические победы должников в судебном процессе при банковском споре.

К формальным принято относить такие судебные решения, в которых взыскиваемая с должника сумма была уменьшена по сравнению с той, которая была изначально заявлена в исковом заявлении. В данной ситуации зачастую используется статья 333 Гражданско-процессуального кодекса РФ.

При фактических победах истец является полностью не прав. Довольно часто это связано с нарушением закрепленных ГПК РФ норм, а также требований, которые содержатся в заключенных с заемщиками соглашениях. Исковая давность в этой ситуации составляет 3 года с момента ознакомления истца с долгом. Зачастую кредиторы считают этот период с того дня, когда был прекращен срок договора.

В пример можно привести судебное дело (№ А70-121133/2016), которое рассматривалось в Арбитражном суде (Тюменская область) посредством судебного спора. Ответчик, на которого банк подал исковое заявление, не явился на процесс. В этом случае ситуация рассматривается как нежелания второй стороны оспаривать иск кредитора. В итоге, суд вынес решение, которое признавало правоту истца (банка), а с ответчика (должника) необходимо было взыскать 1 млн. рублей.

Дополнительная информация: